Naturligvis er ulempen, at betalingsbehandling vil koste dig. Nogle små virksomheder vælger at holde sig væk fra at acceptere kort af denne grund - dog vil dit overskud fra kortbetalinger helt sikkert kompensere for dine betalingsomkostninger, så længe du ved, hvad du skal kigge efter.

Lad os starte enkelt. Hvad er en betalingsbehandler egentlig? Og hvad er forskellen mellem en betalingsprocessor og en betalingsgateway?

EN betalingsbehandler eller betalingsudbyderen autentificerer transaktioner fra den udstedende bank (din kundes bank) ved at verificere tilgængeligheden af midler eller bekræfte godkendelsen af kreditkortselskabet.

EN betalingsgateway henviser til den sikrede forbindelse mellem din hjemmesides indkøbskurv og betalingsbehandleren. Du har kun brug for en betalingsgateway, hvis du har et e-handelswebsted.

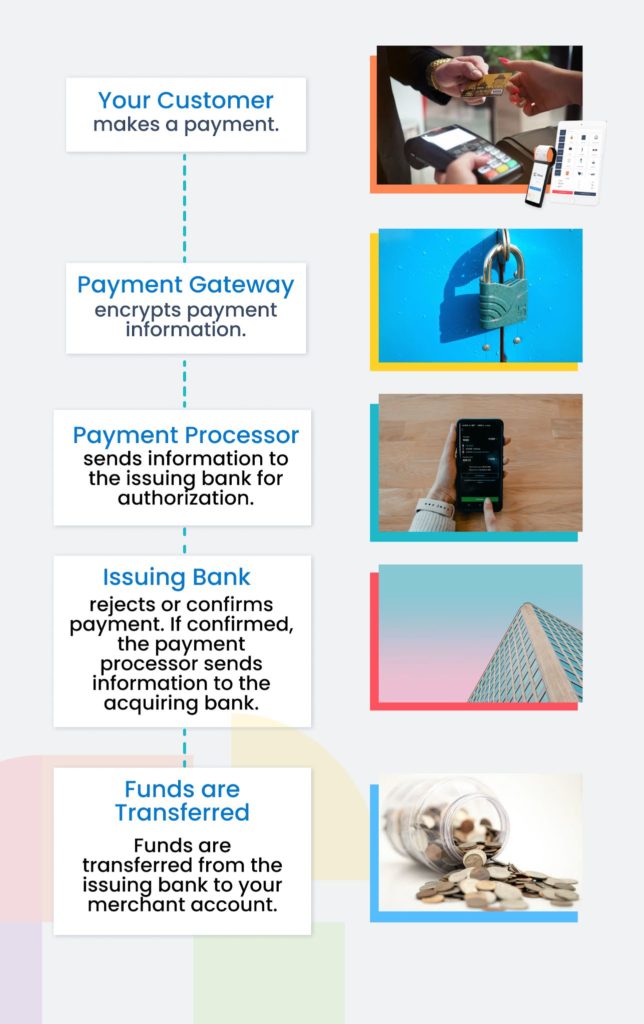

Når din kunde laver en betaling online, krypterer betalingsgatewayen din kundes betalingsoplysninger for at holde dem sikre. Oplysningerne videresendes derefter til din betalingsbehandler.

Hvis det er en betaling i butikken, videresendes betalingsoplysningerne direkte til din betalingsprocessor uden det ekstra stop ved betalingsgatewayen.

Betalingsbehandleren sender oplysningerne til kundekortets udstedende bank for at kontrollere ægtheden af betalingsoplysningerne og for at afgøre, om kunden har midlerne til at betale.

Den udstedende bank svarer derefter på anmodningen, enten bekræfter den, at betalingen kan foretages, eller afviser betalingsanmodningen.

Hvis bekræftet, sender betalingsbehandleren oplysningerne til din forhandlerbankkonto. Den udstedende bank overfører pengene til din forhandlerkonto.

Hvert af disse trin kommer med en lille omkostning, hvilket er hvor ekspeditionsgebyret kommer fra, og hvorfor betalingsbehandlere tager en procentdel af dine transaktioner.

Ekspeditionsgebyrer beregnes pr. transaktion – mens betalingen behandles – så det er svært at sige præcist, hvor meget dine ekspeditionsgebyrer vil være, og præcis hvad din processor vil opkræve dig for.

Der er tre forskellige typer behandlingsgebyrer:

Ombytningsgebyr: Ethvert kreditkortselskab opkræver forhandlere et procentbaseret interbankgebyr, hver gang en kunde bruger deres kort. De fleste kreditkortselskaber, som f.eks Visum og Mastercard, få deres udvekslingsgebyrer offentliggjort, så du kender gebyret på forhånd. Dette gebyr går til kreditkortets bank og er beregnet til at dække omkostningerne ved autentificering af betalingen. Flere faktorer kan påvirke udvekslingskursen, såsom det anvendte kort, betalingsbeløbet, typen af virksomhed, og om transaktionen behandles personligt eller 'kort ikke til stede' (CNP), såsom betalinger foretaget online, over telefonen , gennem fakturaer mv.

Gebyr for kortmærke: Også kaldet 'kortforeningsgebyrer', dette gebyr er et procentbaseret gebyr for hver transaktion og går direkte til kortselskabet. Disse satser offentliggøres normalt ikke, så det er svært at sige, hvor meget du vil betale, men de plejer at være mindre end dit interbankgebyr.

Betalingsbehandlingsgebyr: Mange betalingsbehandlere anvender et procentbaseret eller fast gebyr for deres tjeneste. Det dækker omkostningerne ved at udføre arbejdet med at dirigere midler fra kortholderbanken til brandnetværket og til handelsbanken.

Ud over disse behandlingsgebyrer kan du også have andre gebyrer, herunder men ikke begrænset til:

Faste gebyrer er typisk til forhandling og vil variere afhængigt af din betalingsprocessor. Nogle almindelige gebyrer inkluderer:

Årligt gebyr: Årligt gebyr for brug af betalingsbehandlerens tjeneste

Månedligt gebyr: månedligt gebyr for at bruge betalingsbehandlerens service

Batch gebyrer: Gebyrer for at sende dine daglige batches til banken

Gebyr for netværksadgang: Kreditkortmærket opkræver et gebyr for at få adgang til deres netværk

PCI gebyr: Nogle betalingsbehandlervirksomheder opkræver et gebyr for at sikre, at deres forhandlere overholder PCI (Betalingskortindustriens datasikkerhedsstandard)

Opgørelsesgebyr: Et gebyr for udarbejdelse af dit faktureringsudtog

Terminalgebyr: Prisen for din betalingsterminal

Betalings gateway gebyrer: Uanset hvad din betalingsgateway-virksomhed opkræver for deres tjenester.

Som du måske har regnet ud, opkræves situationsbestemte gebyrer kun, når en specifik situation opstår. Her er et par almindelige, du skal være opmærksom på:

Gebyr for anmodning om hentning: Gebyret, når din kunde anmoder om en refusion.

Tilbageførselsgebyrer: Et gebyr, når kunder hævder svindel eller anmoder om en refusion.

Internationalt gebyr: Et gebyr, når kunder bruger et internationalt kreditkort.

Månedligt minimumsgebyr: Debiteres, når du ikke når din minimumstransaktionssum for året.

Gebyr for ikke-tilstrækkelige midler (NSF).: Debiteres, når du ikke har midlerne til at betale dine betalingsbehandlergebyrer.

Opsætningsgebyr: Omkostningerne ved at oprette en konto hos en betalingsbehandler.

Husk, at andre faktorer også kan påvirke dine betalingsgebyrer.

Type kort: Nogle kreditkortmærker vil have et højere ekspeditionsgebyr end andre. For eksempel har American Express et højere ekspeditionsgebyr end Visa eller Mastercard. Ligeledes har debetkort en tendens til at have et lavere ekspeditionsgebyr end kreditkort.

Betalingsmetode: Måden din kunde betaler på, har også indflydelse på omkostningerne ved betalingsbehandlingen. Som en generel regel gælder, at jo mindre sikker betalingsmetoden er, desto højere er omkostningerne. For eksempel har kort-ikke-tilstede-transaktioner, såsom at indtaste din kundes kreditkortnummer manuelt, en højere pris, fordi de er mindre sikre. På den anden side har mobilbetalinger en tendens til at være ret sikre, så de har et lavere gebyr.

Forretnings type: Større virksomheder har en tendens til at have lavere priser, fordi de har en større mængde transaktioner og derfor er mere tilbøjelige til at forhandle om en bedre pris. Mindre virksomheder har ikke samme magt til at forhandle lavere priser, da de har få transaktioner.

Dette er den mest populære prismodel af en grund. Det er forståeligt, ligetil og rimeligt.

Denne prismodel består af en lille procentdel af dine transaktioner, et fast gebyr pr. transaktion, gebyr for dit kortmærke plus dit udvekslingsgebyr.

Dit betalingsbehandlergebyr, normalt en procentdel af dine transaktioner plus et fast gebyr, og dit formidlingsgebyr. Den eneste ulempe er, at dens gennemsigtighed nogle gange kan være overvældende for nogle handlende, da hvert gebyr er præciseret i detaljer.

Denne prismodel tilbyder et fast procentbaseret gebyr pr. dollarværdi af hver transaktion, typisk med et ekstra fast gebyr pr. transaktion. Denne model er enkel, forudsigelig, og dens månedlige opgørelser er nemme at forstå.

Ulempen? Det er nemt at ende med at betale for meget. Mens interchangegebyrer varierer, er din faste rate urokkelig, så du får ikke mulighed for at spare omkostninger, som du ville med interchange-plus.

Denne prismodel er mest fordelagtig for større virksomheder, der ved, hvordan deres kunder betaler. Differentieret prissætning segmenterer typisk dine transaktioner i tre kategorier – kvalificeret, mellemkvalificeret og ikke-kvalificeret (selvom dette kan variere fra betalingsbehandleren). Hver transaktion er kategoriseret baseret på din betalingsbehandlers kriterier – for eksempel forskellige kreditkort eller kort-ikke-tilstedeværende transaktioner. Kvalificerede transaktioner vil komme til en lavere sats, hvorimod ikke-kvalificerede transaktioner vil komme til en højere sats.

Ulemperne ved denne model er, at de sande omkostninger er skjulte. Den forudbestemte sats for hvert niveau skjuler de sande omkostninger ved din transaktion, så du meget nemt kan ende med at betale mere, end du behøver.

En anden ting, du skal overveje, når du søger efter den rigtige betalingsbehandler, er, om du vil have en betalingsbehandler at integrere med din POS.

En integreret betalingsprocessor vil forbinde med din POS for at holde dine betalinger strømlinede på en enkelt platform. Det betyder, at når du er klar til at acceptere en betaling, vil oplysningerne automatisk sendes til din betalingsbehandler. Ligeledes, når betalingen er foretaget, vil den automatisk sendes til din POS.

En ikke-integreret betalingsterminal kræver, at du og dine medarbejdere manuelt indtaster betalingen i din betalingsterminal, og ligeledes manuelt gennemfører transaktionen i din POS, efter at betalingen er behandlet. Ikke-integrerede betalingsbehandlere er mere tilbøjelige til menneskelige fejl – da du skal sørge for at indtaste det rigtige beløb i betalingsterminalen og POS hver eneste gang, ellers vil dine tal ikke tælle i slutningen af dagen. Flere og flere virksomheder vælger bekvemmeligheden, effektiviteten og effektiviteten af integrerede betalingsløsninger.

Når det kommer til at finde den rigtige betalingsprocessor til din virksomhed, er det vigtigt at vide, hvad din virksomhed har brug for, og at sammenligne priser for at se, hvem der kan give dig den bedste pris. Vores bedste valg for små forhandlere er FortisPay. FortisPay tilbyder forbedret sikkerhed, support døgnet rundt, og de garanterer konkurrencedygtige priser, så du ved, at du får de bedste priser. Faktisk elsker vi FortisPay så meget, at vi besluttede at samarbejde med dem. FortisPay integreres problemfrit med Oliver POS, så du kan strømline din online og betalinger i butikken i din POS, og vores kunder får 100 USD rabat på FortisPays Lane 3000 betalingsterminal.

Hvis du befinder dig i USA, så tjek FortisPay for din betalingsudbyder: